Śnieżka publikuje wyniki za trzy kwartały 2024 roku

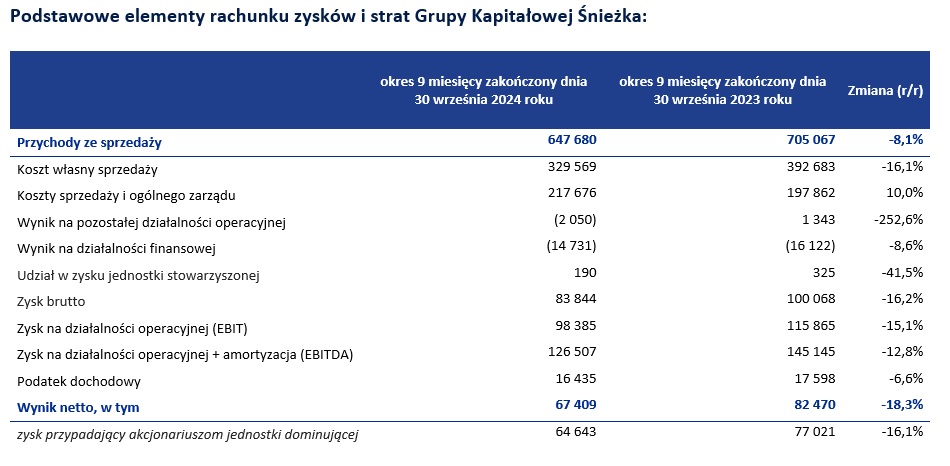

Grupa Śnieżka wypracowała w okresie I-III kwartału 2024 roku 647,7 mln zł przychodów ze sprzedaży, co oznacza spadek rok do roku o 8,1%. W analizowanym okresie wynik EBITDA wyniósł 126,5 mln zł, a zysk netto 67,4 mln zł, czyli odpowiednio o 12,8% i 18,3% mniej w porównaniu z analogicznym okresem roku ubiegłego.

Spadek wyników to konsekwencja głównie niższej sprzedaży w ujęciu wolumenowym na całym rynku oraz aprecjacji złotego względem forinta i hrywny. Dodatkowo wciąż utrzymują się stosunkowo niekorzystne warunki makroekonomiczne. Mimo niekorzystnych warunków zewnętrznych, Grupa Śnieżka utrzymała swój udział w polskim rynku.

W pierwszych trzech kwartałach 2024 roku Grupa Śnieżka uzyskała rentowność brutto ze sprzedaży na poziomie 49,1%, co oznacza wzrost o 4,8 p.p. w porównaniu z rokiem ubiegłym.

Sytuacja rynkowa pozostaje trudna, co znajduje odzwierciedlenie w spadającym wolumenie sprzedaży na całym rynku. Kluczowymi czynnikami wpływającymi na popyt na nasze produkty są kondycja i nastroje konsumentów, na które wpływ mają m.in. wysokie stopy procentowe oraz niski wzrost realnych wynagrodzeń. Choć nastroje konsumentów powoli się poprawiają, na razie nie przekłada się to jeszcze na decyzje zakupowe w naszej branży. Obecnie widzimy, że utrzymanie w całym 2024 roku wolumenów sprzedaży na poziomie ubiegłego roku będzie niemożliwe.

– Warto jednocześnie podkreślić, że rentowność brutto ze sprzedaży w analizowanym okresie wyniosła 49,1%, czyli o 4,8 p.p. więcej w porównaniu z rokiem ubiegłym. Głównymi przyczynami tego wzrostu są silniejszy złoty względem euro, poprawa efektywności produkcji i logistyki, optymalna polityka cenowa oraz skuteczna kontrola kosztów wytworzenia. Taki poziom rentowności będzie jednak trudny do utrzymania w kolejnych kwartałach – dodaje Wróbel-Lipa.

Spadek zyskowności Grupy w pierwszych trzech kwartałach 2024 roku wynikał z obniżenia sprzedaży, a także z 10% wzrostu kosztów sprzedaży i ogólnego zarządu w porównaniu z rokiem ubiegłym. Rentowność EBITDA w analizowanym okresie wyniosła 19,5%, co stanowi spadek o 1,1 p.p. w stosunku do roku poprzedniego, jednakże wciąż jest to bardzo dobry wynik na tle całej branży.

W pierwszych trzech kwartałach 2024 roku wartość sprzedaży krajowej osiągnęła 464,6 mln zł, co oznacza spadek o 4,3% w porównaniu z rokiem poprzednim i stanowi 71,7% skonsolidowanych przychodów. Sprzedaż na rynku ukraińskim wyniosła 64,5 mln zł i była niższa o 8,9% w stosunku do analogicznego okresu ubiegłego roku. Na Węgrzech przychody zmniejszyły się o 19,7%, osiągając wartość 84,8 mln zł.

Grupa odnotowuje stabilizację cen surowców z wyjątkiem sporadycznych, niewielkich wzrostów cen pigmentów, bieli tytanowej, wypełniaczy dolomitowych oraz węglanów wapnia. Dostępność surowców

i opakowań znacznie się poprawiła, a incydentalne trudności w pozyskaniu niektórych materiałów nie wpływają na ciągłość produkcji. Dodatkowo silniejszy niż przed rokiem kurs złotego względem euro, w którym rozliczane są głównie zakupy surowców, wspiera stabilność kosztów.

W pierwszych trzech kwartałach 2024 roku nakłady inwestycyjne Grupy (CAPEX) wyniosły 23,2 mln zł. Nakłady w całym 2024 roku będą niższe niż zakładane 40 mln zł.

– Kluczowym czynnikiem wpływającym na wyniki finansowe pozostaje sytuacja na rynku farb dekoracyjnych. Z operacyjnego punktu widzenia firma konsekwentnie inwestuje w budowanie przewag konkurencyjnych, takich jak silne marki, dopasowane portfolio produktów oraz nowoczesne, zdigitalizowane procesy produkcyjne i logistyczne. Ewentualna poprawa sytuacji na rynku powinna przełożyć się na pozytywne wyniki finansowe w nadchodzącym roku – podsumowuje Joanna Wróbel-Lipa.